生前贈与のさまざまな制度と注意点とは

- #相続

- #税務

財産の継承方法として、相続のほかに生前贈与があります。生前贈与と相続はうまく組み合わせることによって大きな節税効果をもたらす可能性があります。節税対策をお探しの方はぜひ検討してみてはどうでしょうか。

1.そもそも生前贈与の目的とは?

生前贈与とは、被相続人が存命中に自分の財産を人に分け与える行為です。

生前贈与は、将来自分の財産が原因で遺産トラブルが起こることを防止する目的、あるいは将来負担すべき相続税を抑えるという目的のために多く利用されています。

2.生前贈与の注意点

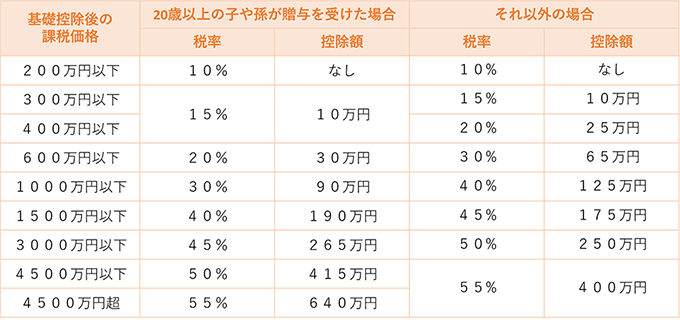

生前贈与で大きな問題となるのは贈与税です。贈与税の早見表は下記のとおりです。

贈与税は暦年課税で、1年間の基礎控除額は110万円です。つまり、年間で110万円以下の贈与については課税されず申告も不要ですので、一番シンプルな生前贈与の方法だといえます。

しかしながら、相続開始以前3年間の相続人への贈与は無効となりますので注意が必要です。つまり、死亡日以前3年間にもらった財産はいわゆる駆け込み贈与として相続税の課税対象となりますので、元気なうちから計画的に進めるのがよいでしょう。

3.いろいろな生前整理の制度

① 居住用不動産を贈与したときの配偶者控除

婚姻期間20年以上の配偶者からの贈与であることと、居住用不動産または居住用不動産を取得するための金銭の贈与であることを条件に、2000万円まで課税価格から控除できます。

② 親や祖父母から住宅取得等資金の贈与を受けた場合

住宅を取得したりリフォームしたりするための資金を直系尊属である父母・祖父母などから贈与された場合、贈与税が非課税になる制度です。

非課税限度額は、取得する住宅や工事の契約締結日などの条件によって異なり、500万~1500万円の間で定められています。

※当制度の期限は2021年12月31日までとなっています。

③ 祖父母などから教育資金の一括贈与を受けた場合

子どもや孫などに対して教育資金を贈与した場合、1,500万円までの贈与が非課税になるという制度です。

ただし、学校以外の塾などに支払う費用は500万円までしか非課税となりませんので注意しましょう。

※当制度の期限は、2023年3月31日までとなっています。

④ 相続時精算課税制度

2500万円までの贈与に贈与税を課税せず、相続時に相続財産として清算して支払うことができるという制度で、対象は60歳以上の親・祖父母から20歳以上の子・孫に対しての生前贈与です。

実際の生前贈与のやり方はケースバイケースで、贈与物や贈与者と受贈者の関係、贈与税の額、更には贈与時期などを相対的に考えた上で手続きを踏んでいくことになります。

せっかく生前贈与したのにかえって税負担を増やしてしまった・・・という話もよくありますので、専門家のアドバイスを受けながら進めるのがよいのではないでしょうか。

監修

トラスティ藤沢司法事務所

代表司法書士 山脇和実

(神奈川県司法書士会 登録番号1842)

宮川めぐみ税理士事務所

代表税理士 宮川めぐみ

(東京地方税理士会 登録番号113089)